Ako je definovaná faktúra podľa zákona? Kto je povinný vyhotoviť faktúru? Aká je lehota na vyhotovenie faktúry? Aký je obsah faktúry? Čo je to súhrnná faktúra a ako dlho sa musia uchovávať faktúry?

Podľa zákona 222/2004 Z.z. o dani z pridanej hodnoty (§71 až 76) je faktúrou každý doklad alebo oznámenie, ktoré je vyhotovené v listinnej forme alebo elektronickej forme alebo elektronickej forme podľa tohto zákona alebo zákona platného v inom členskom štáte upravujúceho vyhotovenie faktúry. Za faktúru sa považuje aj každý doklad alebo oznámenie, ktoré mení pôvodnú faktúru a osobitne a jednoznačne sa na ňu vzťahuje.

Elektronickou faktúrou je faktúra, ktorá obsahuje náležitosti faktúry a je vydaná a prijatá v akomkoľvek elektronickom formáte (elektronickú faktúru možno vydať len so súhlasom príjemcu tovaru alebo služby).

Zdaniteľná osoba je povinná zabezpečiť vierohodnosť pôvodu, neporušenosť obsahu a čitateľnosť faktúry od jej vydania do konca obdobia na uchovávanie faktúry.

Osoby povinné vyhotoviť faktúru

Platiteľ dane z pridanej hodnoty je povinný vyhotoviť faktúru pri:

a) dodaní tovaru alebo služby s miestom dodania v tuzemsku inej zdaniteľnej osobe alebo právnickej osobe, ktorá nie je zdaniteľnou osobou,

b) dodaní tovaru alebo služby s miestom dodania v inom členskom štáte, keď je osobou povinnou platiť daň príjemca tovaru alebo služby, a to aj, ak je dodanie tovaru alebo služby oslobodené od dane,

c) dodaní tovaru alebo služby s miestom dodania v treťom štáte pre zdaniteľnú osobu,

d) dodaní tovaru formou zásielkového predaja s miestom dodania v tuzemsku,

e) dodaní tovaru oslobodeného od dane

f) prijatí platby pred dodaním tovaru

g) prijatí platby pred dodaním služby

Zdaniteľná osoba, ktorá nie je platiteľom a ktorá dodá službu s miestom dodania v inom členskom štáte alebo treťom štáte, je povinná vyhotoviť faktúru pri dodaní služby a prijatí platby pred dodaním služby. Pred poskytnutím takejto služby sa musí účtovná jednotka registrovať pre DPH podľa § 7a.

Za správnosť údajov vo faktúre a za včasnosť jej vyhotovenia zodpovedá dodávateľ tovaru alebo služby, a to aj, ak je faktúra vyhotovená odberateľom alebo treťou osobou.

Lehota na vyhotovenie faktúry

Faktúra podľa zákona o DPH § 73 musí byť vyhotovená do 15 dní:

a) odo dňa dodania tovaru alebo služby,

b) odo dňa prijatia platby pred dodaním tovaru alebo služby,

c) od konca kalendárneho mesiaca, v ktorom bol dodaný tovar oslobodený od dane,

d) od konca kalendárneho mesiaca, v ktorom bola dodaná služba alebo prijatá platba pred dodaním služby s miestom dodania v inom členskom štáte.

e) od konca kalendárneho mesiaca, v ktorom nastala skutočnosť rozhodná pre vykonanie opravy základu dane.

Obsah faktúry

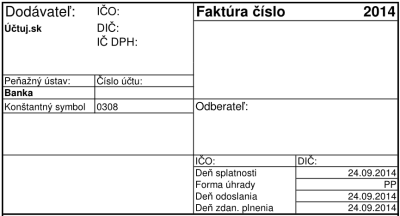

Faktúra podľa zákona o DPH § 74 musí obsahovať:

a) meno a priezvisko zdaniteľnej osoby alebo názov zdaniteľnej osoby, adresu jej sídla, miesta podnikania, prevádzkarne, bydliska alebo adresu miesta, kde sa obvykle zdržiava, a jej identifikačné číslo pre daň, pod ktorým tovar alebo službu dodala,

b) meno a priezvisko príjemcu tovaru alebo služby alebo názov príjemcu tovaru alebo služby, adresu jeho sídla, miesta podnikania, prevádzkarne, bydliska alebo adresu miesta, kde sa obvykle zdržiava, a jeho identifikačné číslo pre daň, pod ktorým mu bol dodaný tovar alebo pod ktorým mu bola dodaná služba,

c) poradové číslo faktúry,

d) dátum, keď bol tovar alebo služba dodaná, alebo dátum, keď bola platba prijatá, ak tento dátum možno určiť a ak sa odlišuje od dátumu vyhotovenia faktúry,

e) dátum vyhotovenia faktúry,

f) množstvo a druh dodaného tovaru alebo rozsah a druh dodanej služby,

g) základ dane pre každú sadzbu dane, jednotkovú cenu bez dane a zľavy a rabaty, ak nie sú obsiahnuté v jednotkovej cene,

h) uplatnenú sadzbu dane alebo oslobodenie od dane (pri oslobodení od dane sa uvedie odkaz na ustanovenie tohto zákona alebo smernice Rady 2006/112/ES z 28. novembra 2006 o spoločnom systéme dane z pridanej hodnoty v platnom znení alebo slovná informácia “dodanie je oslobodené od dane”),

i) výšku dane spolu v eurách, ktorá sa má zaplatiť, okrem výšky dane uplatnenej podľa osobitnej úpravy v § 66,

j) slovnú informáciu “vyhotovenie faktúry odberateľom”, ak odberateľ, ktorý je príjemcom tovaru alebo služby, vyhotovuje faktúru podľa § 72 ods. 4,

k) slovnú informáciu “prenesenie daňovej povinnosti”, ak osobou povinnou platiť daň je príjemca tovaru alebo služby,

l) údaje o dodanom novom dopravnom prostriedku podľa § 11 ods. 12,

m) slovnú informáciu “úprava zdaňovania prirážky – cestovné kancelárie”, ak sa uplatní osobitná úprava podľa § 65,

n) slovnú informáciu “úprava zdaňovania prirážky – použitý tovar”, “úprava zdaňovania prirážky – umelecké diela” alebo “úprava zdaňovania prirážky – zberateľské predmety a starožitnosti”, a to v závislosti od tovaru, pri ktorom sa uplatní osobitná úprava podľa § 66.

Zjednodušená faktúra

Zjednodušenú faktúru môžu vyhotoviť platiteľ a zdaniteľná osoba, ktorá nie je platiteľom. Tieto faktúry nesmú vyhotovovať v prípade dodania tovaru alebo služby s miestom dodania v inom členskom štáte, pri dodaní tovaru oslobodeného od dane a pri zásielkovom predaji s miestom dodania v tuzemsku.

Zjednodušenou faktúrou je doklad za tovar alebo službu, ak cena vrátane dane nie je viac ako 100 eura a doklad vyhotovený elektronickou registračnou pokladnicou, ak cena tovaru alebo služby vrátane dane uhradená v hotovosti nie je viac ako 1 000 eur alebo uhradená inými platobnými prostriedkami nahrádzajúcimi hotovosť nie je viac ako 1 600 eur a doklad vyhotovený tankovacím automatom pre bezobslužné čerpanie pohonných látok, ak cena tovaru vrátane dane uhradená elektronickým platobným prostriedkom nie je viac ako 1 600 eur.

Táto faktúra nemusí obsahovať meno a priezvisko príjemcu tovaru alebo služby alebo názov príjemcu tovaru alebo služby, adresu jeho sídla, miesta podnikania, prevádzkarne, bydliska alebo adresu miesta, kde sa obvykle zdržiava, a jeho identifikačné číslo pre daň, pod ktorým mu bol dodaný tovar alebo pod ktorým mu bola dodaná služba a a jednotkovú cenu.

Patrí sem aj podkladová časť nálepky, ktorou sa preukazuje zaplatenie úhrady za užívanie diaľnic, ciest pre motorové vozidlá a ciest I. triedy v tuzemsku, ktorá ostane príjemcovi služby po oddelení nalepovacej časti nálepky, ak podkladová časť nálepky obsahuje obchodné meno dodávateľa služby a jeho identifikačné číslo pre daň, dátum predaja nálepky, cenu vrátane dane a sumu dane.

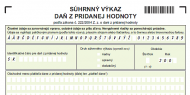

Súhrnná faktúra

Platiteľ a zdaniteľná osoba, ktorá nie je platiteľom, môže vyhotoviť za viac samostatných dodaní tovaru alebo služby alebo za viac platieb prijatých pred dodaním tovaru alebo dodaním služby súhrnnú faktúru, ktorá môže pokrývať najviac obdobie kalendárneho mesiaca (faktúra sa musí vyhotoviť do 15 dní od skončenia kalendárneho mesiaca)

Ak dohoda o platbách, ktorá je súčasťou zmluvy o dodaní elektriny, plynu, vody alebo tepla, pokrýva obdobie najviac 12 kalendárnych mesiacov, a dohoda o platbách nájomného, ktorá je súčasťou nájomnej zmluvy, obsahujú údaje podľa zákona, nie je platiteľ povinný vyhotovovať faktúru za každý opakovane dodaný tovar alebo službu, ak miesto dodania tovaru alebo služby je v tuzemsku a príjemca plnenia má sídlo, miesto podnikania alebo prevádzkareň, pre ktorú sa dodanie tovaru alebo služby uskutočňuje, v tuzemsku.

Uchovávanie faktúr

Platiteľ je povinný uchovávať:

a) kópie faktúr, ktoré vyhotovil alebo ktoré vyhotovil v jeho mene a na jeho účet odberateľ alebo tretia osoba, a prijaté faktúry vyhotovené zdaniteľnou osobou alebo treťou osobou v jej mene a na jej účet po dobu desiatich rokov nasledujúcich po roku, ktorého sa týkajú,

b) prijaté faktúry vzťahujúce sa na investičný majetok uvedený do konca obdobia na úpravu odpočítanej dane,

c) dovozné doklady a vývozné doklady potvrdené colným orgánom do konca kalendárneho roka, v ktorom uplynie desať rokov od skončenia roka, ktorého sa týkajú.

Zdaniteľná osoba, ktorá nie je platiteľom, je povinná uchovávať:

a) kópie faktúr podľa § 72 ods. 2, ktoré vyhotovila alebo ktoré vyhotovil v jej mene a na jej účet odberateľ alebo tretia osoba, po dobu desiatich rokov nasledujúcich po roku, ktorého sa týkajú,

b) prijaté faktúry vzťahujúce sa na tovary a služby, pri ktorých je osobou povinnou platiť daň, po dobu desiatich rokov nasledujúcich po roku, ktorého sa týkajú.

Právnická osoba, ktorá nie je zdaniteľnou osobou, je povinná uchovávať prijaté faktúry vzťahujúce sa na tovary a služby, pri ktorých je osobou povinnou platiť daň, po dobu desiatich rokov nasledujúcich po roku, ktorého sa týkajú.

Každá osoba, ktorá predá nový dopravný prostriedok do iného členského štátu, a každá osoba, ktorá kúpi nový dopravný prostriedok z iného členského štátu, je povinná uchovať faktúru o predaji alebo kúpe nového dopravného prostriedku po dobu desiatich rokov nasledujúcich po roku, v ktorom došlo k predaju alebo kúpe.

Elektronickým uchovávaním faktúry sa rozumie uloženie údajov vykonané prostredníctvom elektronického zariadenia na spracovanie vrátane digitálnej kompresie a uchovávanie údajov použitím drôtových, rádiových, optických alebo iných elektromagnetických prostriedkov.

Autor: Účtuj.sk